May 30 ‘24

17 minutes de lecture

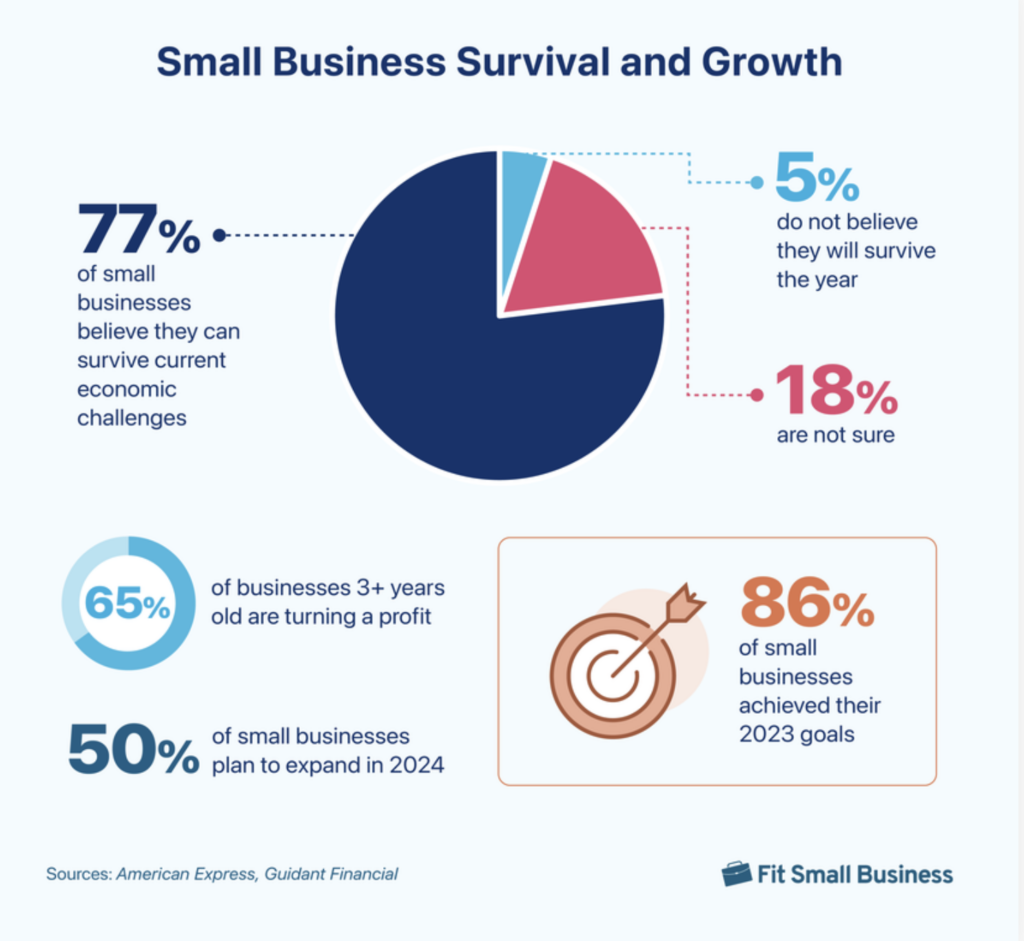

Bien que les petites entreprises puissent sembler des acteurs mineurs, elles ont en réalité le pouvoir de provoquer des changements significatifs et de contribuer de manière importante à l’économie. Par exemple, il y a 33,2 millions de petites entreprises aux États-Unis, ce qui représente 99,9 % de toutes les entreprises américaines et 97,3 % de tous les exportateurs. De plus, les petites et moyennes entreprises (PME) représentent 90 % de toutes les entreprises dans le monde, contribuent à 60-70 % de l’emploi total et représentent 50 % du PIB mondial. Les prévisions pour 2024 sont également assez optimistes.

Source : 50 Small Business Statistics for 2024

Compte tenu de leur impact substantiel, il n’est pas surprenant que les acquisitions de petites entreprises soient devenues un axe stratégique pour les grandes entreprises. Cette prise de contrôle offre de grands avantages, notamment l’accès à des produits et services innovants, l’entrée sur des marchés de niche et une agilité accrue.

Cet article explore les motivations derrière l’acquisition d’une petite entreprise, fournit un guide pour le processus d’acquisition et passe en revue les considérations juridiques. Ces informations vous aideront à prendre des décisions éclairées, à maximiser les avantages de l’accord et à assurer une intégration fluide et réussie.

Pourquoi acquérir une petite entreprise ?

L’acquisition d’une petite entreprise peut être une décision stratégique avec de nombreux avantages et opportunités. En particulier, la plupart des entreprises le font pour atteindre les objectifs suivants :

1. Expansion du marché

L’achat d’une entreprise dans une région ou un pays différent permet d’accéder instantanément au marché, en évitant la tâche chronophage d’établir une présence à partir de zéro. De plus, cela permet d’accéder à une base de clients existante, créant ainsi des perspectives d’expansion et de ventes croisées.

Astuce : Avant de pénétrer de nouveaux marchés par le biais de fusions et acquisitions de petites entreprises, menez une étude de marché approfondie et une due diligence pour assurer l’alignement avec vos objectifs stratégiques et minimiser les risques. Évaluez les nuances culturelles, les exigences réglementaires, le paysage concurrentiel et la saturation du marché pour prendre des décisions éclairées.

2. Diversification

Les grandes entreprises peuvent élargir leur portefeuille en acquérant une entreprise offrant des produits ou services complémentaires ou totalement nouveaux. C’est un bon moyen de réduire la dépendance à une seule source de revenus. De plus, la diversification par acquisition permet de répartir les risques entre différents marchés ou lignes de produits pour se protéger contre la volatilité du marché.

3. Avantage concurrentiel

L’acquisition d’un concurrent augmente la part de marché, réduit la concurrence et permet potentiellement un plus grand pouvoir de fixation des prix. En outre, les fusions de petites entreprises peuvent permettre des économies de coûts grâce à des économies d’échelle, à des gains d’efficacité et à des ressources partagées.

4. Acquisition de talents

Accéder à une équipe cible possédant des compétences spécifiques, une expertise et une connaissance du secteur améliore considérablement les capacités de l’acquéreur et renforce l’équipe de direction.

Exemple réel : L’acquisition par Google de la petite startup d’IA DeepMind Technologies a considérablement amélioré les capacités d’IA de Google, menant à des avancées dans des produits comme Google Assistant et Google Search. L’acquisition a également démontré le potentiel de l’IA grâce à des réalisations comme le projet AlphaGo. Enfin, l’intégration de l’expertise de DeepMind a amélioré l’efficacité des centres de données de Google et renforcé son leadership dans le développement et l’innovation en IA.

5. Avantages financiers

L’acquisition d’une entreprise rentable augmente immédiatement les revenus et la rentabilité, améliorant ainsi la stabilité financière. De plus, la combinaison des opérations réduit les coûts en partageant les ressources et en rationalisant les processus.

Une fois les avantages d’une acquisition compris, l’étape suivante consiste à déterminer comment acquérir une petite entreprise. Continuez à lire pour mieux comprendre le processus et acquérir des connaissances pratiques.

Ideals

- Contrôles d’accès

- Visualiseur intégré

- Recherche en texte complet

- Auto-indexation

- Branding personnalisable

- Q&A avancées

- Assistance par chat en direct 24/7

- Réponse au chat en 30 secondes

Citrix Sharefile

- Contrôles d’accès

- Visualiseur intégré

- Recherche en texte complet

- Auto-indexation

- Branding personnalisable

- Q&A avancées

- Assistance par chat en direct 24/7

- Réponse au chat en 30 secondes

Datasite

- Contrôles d’accès

- Visualiseur intégré

- Recherche en texte complet

- Auto-indexation

- Branding personnalisable

- Q&A avancées

- Assistance par chat en direct 24/7

- Réponse au chat en 30 secondes

Intralinks

- Contrôles d’accès

- Visualiseur intégré

- Recherche en texte complet

- Auto-indexation

- Branding personnalisable

- Q&A avancées

- Assistance par chat en direct 24/7

- Réponse au chat en 30 secondes

Box VDR

- Contrôles d’accès

- Visualiseur intégré

- Recherche en texte complet

- Auto-indexation

- Branding personnalisable

- Q&A avancées

- Assistance par chat en direct 24/7

- Réponse au chat en 30 secondes

Processus d’acquisition de petites entreprises : 10 étapes simples

L’accord peut sembler assez complexe au début, mais une approche minutieuse et cohérente augmente considérablement les chances de succès. Pour assurer le bon déroulement de tout, suivez les étapes et recommandations ci-dessous.

Guide rapide

- Comparer et analyser les structures d’entreprise

- Déterminer le leadership de la nouvelle entreprise

- Comparer les cultures d’entreprise

- Déterminer la marque de la nouvelle entreprise

- Analyser les positions financières

- Déterminer les coûts opérationnels

- Réaliser une due diligence

- Évaluer toutes les entreprises

- Maintenir la transparence procédurale

- Maintenir l’élan

1. Comparer et analyser les structures d’entreprise

Examinez attentivement la structure de chaque entreprise pour déterminer l’approche la plus adaptée à la fusion ou à l’acquisition de l’entreprise. Par exemple, si une société envisage de fusionner avec une entreprise individuelle, elle pourrait opter pour l’acquisition de ses actifs. En revanche, si deux entreprises souhaitent fusionner, elles pourraient former une nouvelle entité par le biais d’un accord de consolidation. Dans ce cas, la nouvelle société acquiert toutes les actions des deux entreprises préexistantes.

✔ Tenez compte de toutes les perspectives lors de la détermination de la structure juridique pour éviter l’insatisfaction du propriétaire ou des actionnaires de la petite entreprise.

2. Déterminer le leadership de la nouvelle entreprise

Cette étape détermine qui dirigera la nouvelle entreprise. Cela implique de mettre en place la structure de leadership, de nommer un conseil d’administration et d’élire les dirigeants d’entreprise. Cela peut être difficile car les dirigeants des deux entreprises peuvent vouloir prendre le contrôle, et le nouvel organigramme peut contredire les cultures des anciennes entreprises.

✔ Une communication et une collaboration transparentes facilitent le processus. Organiser des discussions ouvertes et impliquer les parties prenantes des deux entreprises dans la prise de décision aide à aligner les visions de leadership et à atténuer les conflits. En outre, réaliser des évaluations approfondies des compétences en leadership et de l’adéquation culturelle est utile.

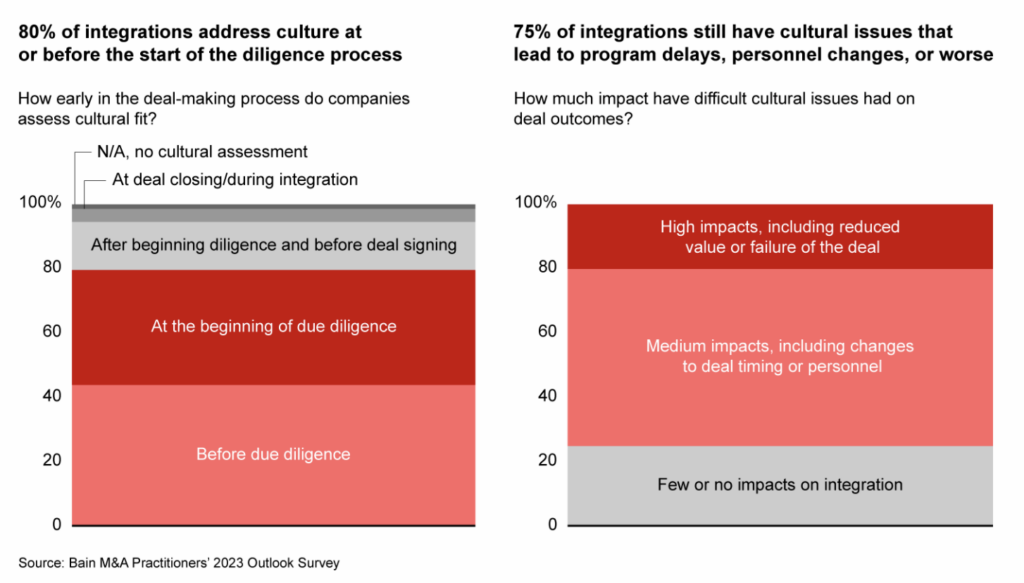

3. Comparer les cultures d’entreprise

La culture d’entreprise est un facteur essentiel à considérer avant une fusion. Les conflits culturels entraînent des désaccords, une baisse de moral et un taux de rotation plus élevé, ce qui compromet les objectifs de l’accord.

✔ Passez du temps dans les bureaux de l’entreprise et parlez au fondateur et aux employés pour évaluer leur ouverture au changement, leur volonté de travailler sous un nouveau leadership et leur facilité générale à collaborer.

Source : How to Avoid the Fault Lines Sending Tremors through Cultural Integration in M&A

4. Déterminer la marque de la nouvelle entreprise

Comme la question du leadership, le nouveau branding commercial suscite de nombreuses émotions parmi les dirigeants et les employés des entreprises. Par exemple, une des parties pourrait interpréter tout changement comme une critique négative de son entreprise existante.

✔ Assurez-vous d’une communication transparente et inclusive pour atténuer les réactions émotionnelles. Impliquez les dirigeants et les employés des deux entreprises pour favoriser un sentiment de propriété et de respect pour les deux héritages.

Exemple réel : Dans l’une des plus grandes opérations de fusion et acquisition immobilières, Jones Lang Wootton et LaSalle Partners ont fusionné pour créer une nouvelle entité sous la marque Jones Lang LaSalle (JLL). Le nouveau nom rendait hommage à l’histoire des deux entreprises.

5. Analyser les positions financières

La solidité financière de l’entreprise cible est cruciale pour le succès de la fusion. En particulier, une dette ou des passifs élevés peuvent entraver la réussite. Il est donc essentiel d’examiner les finances de l’entreprise à fusionner bien avant de prendre toute décision.

✔ Examinez en profondeur les états financiers, les niveaux de dette et les passifs de l’entreprise cible pour identifier les signaux d’alarme. Faites appel à des experts financiers pour évaluer la santé financière et élaborer des stratégies pour gérer et atténuer les risques.

6. Déterminer les coûts opérationnels

Examinez le bilan, les récents états de résultat et les états de flux de trésorerie d’une cible potentielle de fusion. Cette analyse révèle si l’entreprise a des difficultés avec des coûts opérationnels élevés ou un coût moyen pondéré du capital inhabituellement élevé. Identifier ces types de pièges aide à protéger la productivité de l’entité fusionnée.

✔ Utilisez des outils d’analyse financière et consultez des experts pour assurer une compréhension approfondie des coûts opérationnels de la cible et de leur impact potentiel sur la performance de la nouvelle entité.

Note : Avant de commencer le processus de due diligence, déterminez si le financement par le vendeur est une option disponible, car cela pourrait aider à réduire les défis financiers liés à l’obtention d’un prêt. Le financement par le vendeur implique d’obtenir un prêt directement auprès du propriétaire de l’entreprise au lieu d’un prêteur externe. Ce type de soutien financier nécessite généralement une documentation extensive.

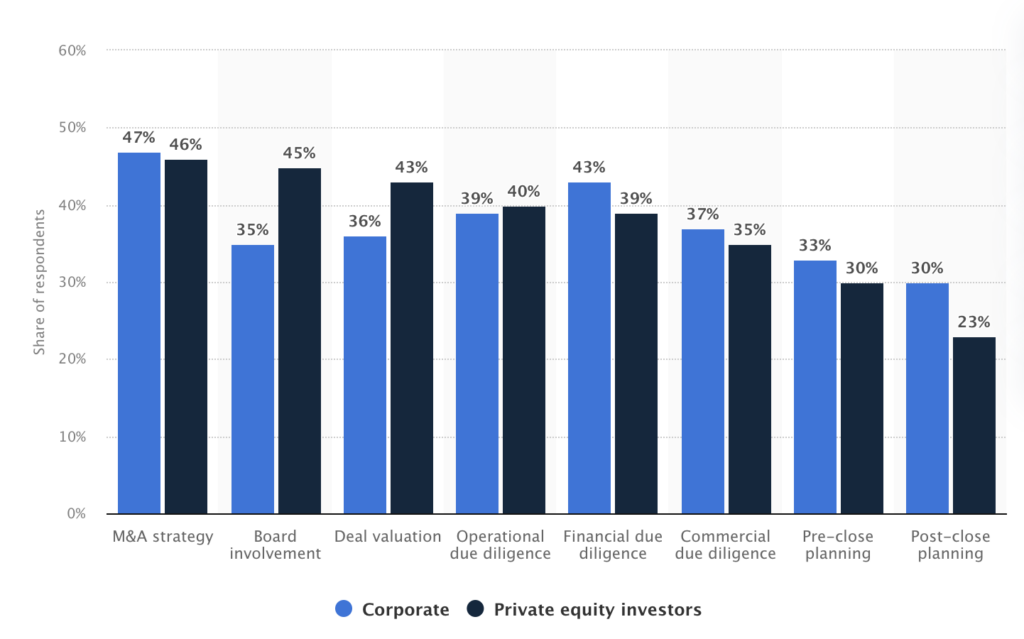

7. Réaliser une due diligence

Effectuez des recherches approfondies sur le partenaire potentiel de fusion. Selon le type de transaction, la nouvelle entité pourrait être responsable des dettes de l’entreprise fusionnée. Les obligations fiscales, les décisions judiciaires et les revendications sur les biens mobiliers ou immobiliers pourraient devenir des responsabilités de la nouvelle entreprise. Par conséquent, un propriétaire de petite entreprise doit effectuer toutes les enquêtes nécessaires pour s’assurer que rien n’entrave la réussite de la fusion.

Une fois cette étape terminée, les deux parties travaillent avec leurs avocats pour rédiger, éditer et finaliser un accord d’achat. Étant donné que les avocats gèrent les modifications de l’accord d’achat, ce processus peut prendre plusieurs semaines.

✔ L’utilisation de logiciels de fusion et acquisition (M&A) permet de rationaliser le processus. Ses fonctionnalités peuvent aider à analyser en profondeur les finances, les obligations légales et les passifs potentiels de l’entreprise fusionnée. En centralisant les données et en automatisant les tâches de due diligence, vous pouvez identifier efficacement tous les risques ou obstacles susceptibles d’affecter la fusion.

Source : Leading factors in achieving a successful merger and acquisition (M&A) transaction in the United States as of 2019

8. Évaluer toutes les entreprises

Pour assurer une répartition équitable des actions de la nouvelle entreprise établie aux propriétaires des entités commerciales existantes, il est important d’évaluer la valeur de chaque entreprise. Ce processus est similaire à la détermination de la valeur d’une entreprise avant de la fermer ou de la vendre. Les méthodes d’évaluation varient selon la situation. Il est conseillé de faire appel à un spécialiste de l’évaluation pour une expertise tierce.

✔ Envisagez d’utiliser plusieurs méthodes d’évaluation pour trianguler la valeur de chaque partie impliquée. Cette approche améliore la précision en fournissant une vue d’ensemble de la valeur de l’entreprise, minimisant ainsi le risque de sous-évaluation ou de surévaluation.

9. Maintenir la transparence procédurale

Bien que certaines informations doivent rester confidentielles, il est crucial de tenir les employés informés pour une transition fluide. Lorsqu’il s’agit des emplois des gens, il est préférable de minimiser les surprises autant que possible.

✔ Soyez aussi transparent que possible sur l’impact potentiel sur les salaires, le processus de pourvoir les nouveaux postes et les nouveaux critères ou politiques.

10. Maintenir l’élan

Pendant une fusion ou une acquisition, le PDG doit fixer des objectifs clairs pour l’équipe de direction de l’entreprise et le personnel. Mettre l’accent sur les caractéristiques clés du leadership et responsabiliser chacun aide à maintenir l’entreprise sur la voie du succès pendant cette période chargée.

✔ Une transition en douceur repose sur l’organisation. Il est donc important d’établir une norme de performance à laquelle tout le monde adhérera.

L’acquisition d’une petite entreprise établie peut être une opportunité attrayante. Le vendeur est souvent expérimenté et motivé à vendre, tandis que l’acheteur bénéficie d’un historique de gains éprouvé et d’un potentiel de ventes à court terme. Cependant, malgré la nature attrayante de la transaction, il est essentiel de prendre en compte certains points juridiques pour garantir un processus sécurisé.

Principales considérations juridiques lors de l’acquisition d’une petite entreprise

De la compréhension de la structure de l’entreprise à la planification de la stratégie de sortie, aborder les éléments suivants dès le début pave la voie à un processus plus fluide et à un succès à long terme.

| Structure de l’entreprise | Déterminez si l’entreprise est enregistrée en tant que société, LLC, entreprise individuelle ou partenariat. Ce point affecte les statuts, les accords d’exploitation et les procès-verbaux des réunions. |

| Détails de l’achat | Décidez si l’acheteur acquiert des actifs ou des actions/parts sociales, car cela a un impact sur le contrôle, la responsabilité, les impôts, les licences, les permis et le financement. |

| Objectifs de l’acheteur | L’acheteur doit prendre en compte son niveau d’implication, sa tolérance au risque et son désir de croissance ou de stabilité. Ses objectifs influencent le processus d’acquisition et l’orientation future de l’entreprise. |

| Rôle du vendeur après la vente | Décidez si le vendeur restera pour une période de transition. Certains acheteurs préfèrent une reprise clé en main, tandis que d’autres souhaitent l’aide du vendeur pour garantir une transition sans heurts. |

| Due diligence | Évaluez minutieusement les forces, faiblesses et changements nécessaires de l’entreprise. Assignez des responsabilités et des délais pour la mise en œuvre des changements nécessaires. |

| Financement de l’acquisition | La plupart des acheteurs, y compris ceux utilisant un fonds de recherche si nécessaire pour compléter les fonds, auront besoin d’un mélange de fonds personnels, de prêts bancaires et éventuellement du soutien de la SBA pour couvrir le prix d’achat. Attendez-vous à un examen minutieux et à des conditions attachées au financement. |

| Plan de sortie | Planifiez la stratégie de sortie de l’acheteur dès le départ. Cela influencera les décisions juridiques et fiscales et protégera l’investissement de l’acheteur. |

En prenant en compte chacun de ces aspects, vous pouvez protéger la propriété existante de l’entreprise, minimiser les éventuels problèmes juridiques et financiers, et poser les bases de la croissance et de la stabilité futures de l’entité fusionnée.

Conclusion

Les fusions et acquisitions de petites entreprises sont devenues un axe stratégique pour les grandes entreprises. Cette prise de contrôle offre de grands avantages, y compris l’expansion du marché, la diversification et l’avantage concurrentiel. En suivant une approche systématique et en considérant attentivement tous les aspects du processus, l’entreprise acquéreuse peut maximiser les avantages de la transaction. Globalement, l’accord représente une stratégie de croissance précieuse pour les entreprises cherchant à renforcer leur position sur le marché et à favoriser le succès à long terme.